平成31年10月1日から消費税率が10%に!ますます高まる対策の必要性!

2018.09.17

開業時には必見!意外に複雑な消費税のしくみと概要

■ 消費税のしくみ

まずは消費税のしくみについて簡単におさらいしましょう。消費税は、資産を売却したりサービスを提供したりしたときに、対価の8%の金額をお客様から預かります。また、同じく資産を購入したりサービスの提供を受けたりしたときに、対価の8%の金額を取引先に預けます。

そして、期末(個人事業者の場合には年末)に法人税や所得税と同じように集計して、預かった金額が預けた金額より多ければ消費税を納税しなければいけませんし、預かった金額が預けた金額より少なければ消費税の還付を受けることができます。このような原則的な消費税の計算方法を本則課税といいます。

後ほど取り上げますが、一定の条件を満たす事業者は本則課税ではなく簡易課税制度を選択することができます。一般的には本則課税より簡易課税の方が、消費税が安くなりますが、事情により異なりますのでよく検討しましょう。

なお、平成31年の10月1日から消費税率が10%に引き上げられる予定です。また、消費税には細かい特例が多いのですが、この記事では概要のみお伝えします。具体的な判断については必ず専門家にご相談ください。

■消費税が非課税となるサービス

土地の譲渡、貸付や有価証券の売却など、一定の取引は消費税が非課税となっており、お客様から消費税を預かる必要も、納税する必要もありません。健康保険や介護保険が適用される診療などの収入も非課税となっていますが、以下のような収入は消費税が課税されることに気をつけましょう。

<消費税が課税される医院の収入の例>

自由診療

健康診断

予防接種

差額ベッド代

各種文書料

入院の際の特別な食事代

医院の売上の大部分が非課税となりますが、喜んでばかりもいられません。非課税売上を得るために支払った仕入にかかった消費税は、課税売上とともに預かった消費税から差し引くことができないという決まりがあります。非課税売上を得るために支払った仕入にかかった消費税は払い損になってしまいます。

したがって、増税になればなるほど医院は消費税の負担が大きくなり、経営が不利になってしまいますので、厚労省では消費税増税のたびに診療報酬を増やすことで医院の負担が大きくならないようにしています。

■消費税が非課税となる場合と簡易課税制度

2期前の消費税「課税」売上高が1,000万円以下の場合や、開業してから2期目までは消費税が課税されません。医院の場合にはほとんどが非課税売上ですので、小規模な医院では消費税の納税を心配する必要がありません。しかし、後述しますが消費税の還付を受けられるケースがありますので、普段消費税を意識しない小規模な医院ほど、多額の設備投資をする場合には事前に専門家に相談することをお勧めします。

また、2期前の課税売上高が5,000万円以下の場合には簡易課税の制度を利用できます。簡易課税とは、消費税が課税される売上の一定率の課税仕入があったものとみなして消費税を計算する方法です。仕入については消費税の帳簿の作成を免除するというのが本来の制度趣旨ですが、実際には簡易課税のほうが、税金が安くなるという理由で選択されるケースが多くあります。

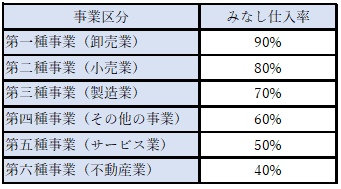

簡易課税の制度では、消費税が課税される売上を6種類に区分して、それぞれ売上の何%の課税仕入があったものとみなすのか定められています。この割合をみなし仕入率といいます。

健康保険が適用される診療が非課税となることはすでにお知らせしましたが、美容整形や歯科矯正など医業の売上は第五種事業(サービス業)となり、みなし仕入率は50%です。一方、例えば美容器具や歯ブラシを販売している場合には、その売上に関しては第二種事業(小売業)の80%となりますし、事業用資産の売却については第四種事業(その他の事業)の60%となります。事業区分を間違えてしまうミスが多いため、注意が必要です。

医院が支払う経費の中で人件費が占める割合が多くなる傾向にありますが、人件費には消費税が課税されませんので、売上に対する課税仕入が少なく、消費税の計算上不利になってしまいます。したがって、一般的には医院の場合には本則課税より簡易課税を選択したほうが有利だと言われています。しかし、本則課税と簡易課税では税額が大きく異なることがあるため、事前に十分なシミュレーションをしましょう。

また、簡易課税を選択している場合には必ずみなし仕入率で計算しなければならず、実際に預けた消費税で計算することができません。大きな設備投資をする計画がある場合などには、事前に本則課税を選択しておかないと消費税の還付を受ける機会を逃してしまいますので注意が必要です。この手続を失念してしまい、多額の還付を受けることができなくなって悔やむ経営者や、多額の損害賠償を請求される税理士が多いため、くれぐれも事前のシミュレーションを欠かさないようにしましょう。

また、開業初年度とその翌年は消費税の非課税事業者となることはすでにお伝えしましたが、非課税事業者も消費税の還付を受けることができません。医院を開業する場合には開業初年度にまとまった設備投資を行うことがあると思います。特に美容整形や歯科矯正などの消費税が課税される診療科をメインにしようとする場合には消費税の還付を受けることができるケースが多いのですが、消費税の非課税事業者になっている場合には還付を受けることができません。

このような場合には、あえて課税事業者となることを選択できる制度がありますので、忘れずに事前に選択しておきましょう。すでにお伝えしていますが、その際に簡易課税を選択していると還付を受けられませんので、本則課税を選択することを忘れないようにしましょう。

■まとめ

消費税は売上の8%を受け取り、納税するだけで、特に難しい点はないと考えている経営者も多いかと思いますが、実際には法人税や所得税以上に注意しないと大きな損をしてしまう税目です。特に医院の場合には消費税の課税売上と非課税売上が混在しており、設備投資の金額が大きくなりがちですので一般の事業以上に注意が必要です。経営者の方がご自身で消費税の分析をするのは困難ですから、特に開業前や設備投資をする前事業年度には専門家によく相談するようにしましょう。